Xây dựng Hòa Bình cần làm gì khi nặng gánh

![]()

Xây dựng Hòa Bình thoát lỗ nhờ đâu?

Trong bối cảnh cổ phiếu có thể bị hủy niêm yết nếu tiếp tục báo lỗ trong năm 2024, CTCP Tập đoàn Xây dựng Hòa Bình (mã: HBC) khởi đầu quý I/2024 với tín hiệu khá tích cực.

Trong quý I/2024, Xây dựng Hòa Bình thu về gần 1.751 tỷ đồng doanh thu thuần, tăng 38% so với cùng kỳ. Đặc biệt, Công ty không còn kinh doanh dưới giá vốn, nhờ đó lãi gộp hơn 21 tỷ đồng. Hơn nữa, doanh thu tài chính thu về gần 114 tỷ đồng, trong khi cùng kỳ chưa đến 3 tỷ đồng. Nguyên nhân đến từ việc phát sinh lãi bán các khoản đầu tư hơn 109 tỷ đồng.

Đặc biệt, chi phí quản lý được hoàn nhập hơn 21 tỷ đồng do được hoàn nhập dự phòng nợ phải thu khó đòi gần 89 tỷ đồng. Vì vậy, Xây dựng Hòa Bình lãi sau thuế hơn 56,6 tỷ đồng, trong khi cùng kỳ lỗ gần 445 tỷ đồng.

|

Năm nay, Xây dựng Hoà Bình không trả cổ tức năm 2023, không phát hành quyền mua cổ phiếu cho cán bộ nhân viên. Đồng thời, công ty cũng không phát hành ESOP Nghị quyết ĐHĐCĐ tháng 6/2020.

Cơ cấu doanh thu năm 2024 bao gồm 5.400 tỷ đồng giá trị backlog từ năm 2023, các dự án chỉ định thầu là 2.600 tỷ và 2.800 tỷ là dự án đấu thầu năm 2024.

Sau 2 năm kinh doanh thua lỗ khủng (năm 2022 lỗ 2.100 tỷ đồng, năm 2023 lỗ 3.240 tỷ đồng), Hòa Bình lên kế hoạch kinh doanh năm 2024 với doanh thu đạt 10.800 tỷ đồng tăng 43,3% so với cùng kỳ và lợi nhuận sau thuế dự kiến 433 tỷ đồng so với cùng kỳ lỗ 1.111 tỷ đồng.

Nếu thành công, Hòa Bình sẽ lấy lại mức lãi tương đương năm 2019. Tuy nhiên con số trên vẫn còn khá khiêm tốn so với giai đoạn đỉnh lợi nhuận của “ông lớn” xây dựng này đã đạt được trong giai đoạn 2016-2018.

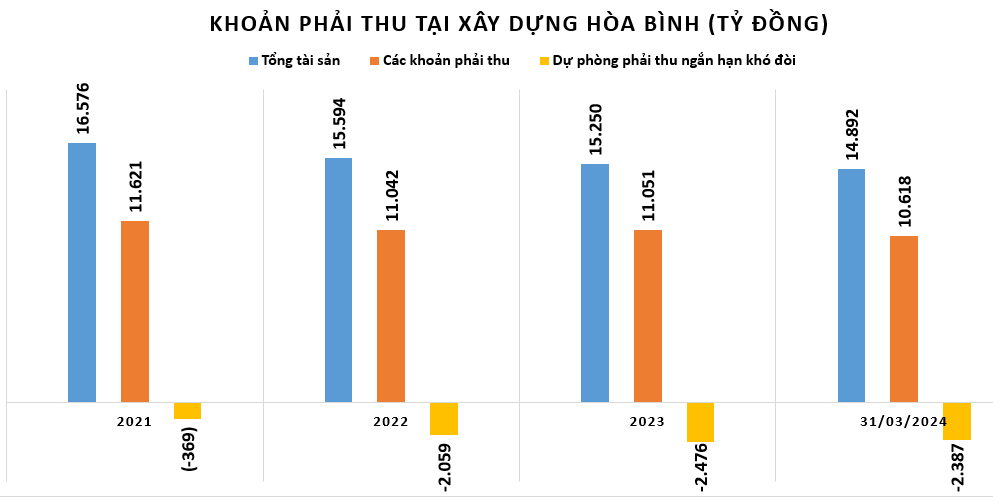

Khoản phải thu chiếm đến 71% tổng tài sản, nợ vay cao gấp 30 lần vốn chủ sở hữu

Trên bảng cân đối kế toán, tổng tài sản tính đến ngày 31/03/2024 của Hòa Bình đạt 14.892 tỷ đồng, giảm nhẹ 2% so với đầu năm. Trong đó, có tới 71% tài sản của Xây dựng Hòa Bình nằm trong các khoản phải thu, ghi nhận hơn 10.618 tỷ đồng gồm hơn 379 tỷ đồng khoản phải thu dài hạn và hơn 10.239 tỷ đồng khoản phải thu ngắn hạn.

Trong đó, hai khoản mục chủ yếu là Phải thu ngắn hạn khách hàng ghi nhận hơn 7.016 tỷ đồng, giảm nhẹ 3% và Phải thu theo tiến độ hợp đồng xây dựng hơn 2.594 tỷ đồng, giảm 16% so với đầu năm.

Đặc thù của “Phải thu theo tiến độ hợp đồng xây dựng” được ghi nhận cùng lúc với doanh thu. Khoản mục này dùng để ghi nhận phần trăm công việc mà Hòa Bình đã hoàn thành và được xác minh bởi bên tư vấn thứ ba, nhưng chưa lập hóa đơn cho khách hàng.

Trong khi đó, “Phải thu khách hàng” được chuyển từ “Phải thu theo tiến độ hợp đồng xây dựng” đã lập hóa đơn và chuyển đến khách hàng. Theo đó, khách hàng có nghĩa vụ phải thanh toán cho Hòa Bình và bất kỳ khoản thanh toán chậm nào sẽ bị phạt.

Đáng chú ý, nhiều khoản phải thu còn trở thành nợ xấu, khiến “ông lớn” ngành xây dựng này phải trích lập dự phòng rất lớn, lên tới hơn 2.387 tỷ đồng, giảm nhẹ 4% so với đầu năm.

|

Tính đến 31/3/2024, các khoản phải thu của Hòa Bình giảm nhẹ 4% so với đầu năm, ghi nhận hơn 10.618 tỷ đồng là một dấu hiệu khá tích cực về mặt dòng tiền và thanh khoản của công ty. Tuy nhiên, các khoản phải thu vẫn đang chiếm tỷ trọng quá lớn và đặc biệt giá trị của khoản dự phòng nêu trên cho thấy chất lượng tài sản của các doanh nghiệp xây dựng này vẫn đang trong tình trạng khá xấu.

Để có thể duy trì hoạt động (bao gồm thanh toán cho thầu phụ, nhà cung cấp), “ông lớn” xây dựng này phải tăng cường vay mượn.

Tính đến 31/3/2024, nợ phải trả tại HBC ghi nhận hơn 14.743 tỷ đồng, giảm nhẹ 3% so với đầu năm, chiếm đến 99% nguồn vốn doanh nghiệp. Trong đó, chủ yếu là khoản phải trả người bán ngắn hạn hơn 4.607 tỷ đồng; đặc biệt nợ vay tài chính chiếm hơn 4.490 tỷ đồng gồm hơn 3.731 tỷ đồng nợ vay ngắn hạn và hơn 758 tỷ đồng nợ vay dài hạn. Như vậy, tính đến cuối quý I/2024, nợ phải trả cao gấp gần 99 lần vốn chủ sở hữu, đặc biệt nợ vay tại Xây dựng Hòa Bình đã cao gấp 30 lần vốn chủ sở hữu.

Nợ vay tại Hòa Bình chủ yếu từ ngân hàng. Về ngắn hạn, BIDV cho vay ngắn hạn 2.099 tỷ đồng; Vietinbank cho vay gần 1.281 tỷ đồng; MSB hơn 198 tỷ đồng; VPB chi nhánh HCM cho vay hơn 78 tỷ đồng; Ngân hàng OCB hơn 24 tỷ đồng… và vay cá nhân hơn 19 tỷ đồng.

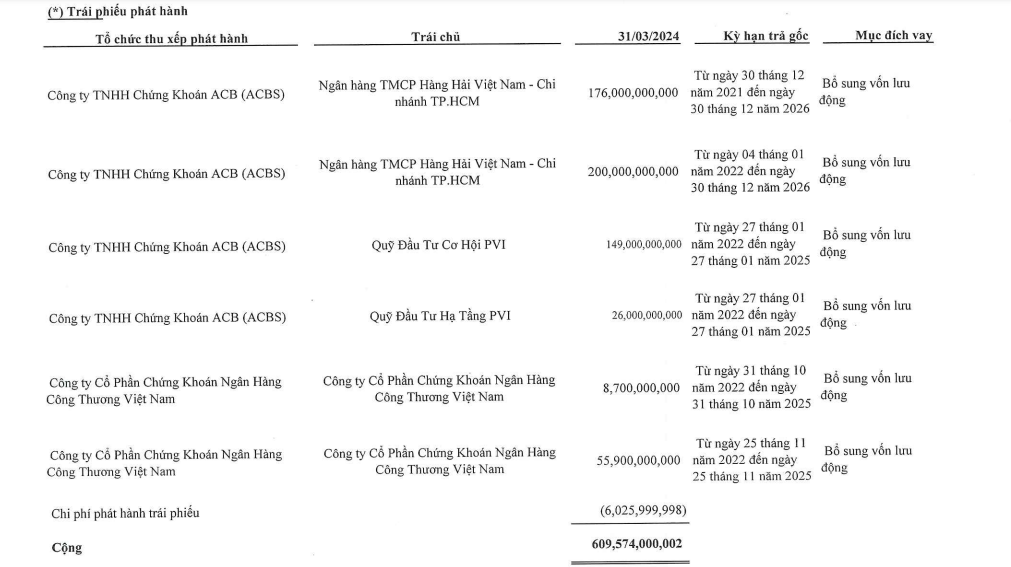

Về dài hạn, VPBank cho vay hơn 85,7 tỷ đồng; MBBank hơn 26 tỷ đồng… và dư nợ trái phiếu hơn 609 tỷ đồng.

Dư nợ trái phiếu tại HBC (nguồn: BCTC hợp nhất quý I/2024). Dư nợ trái phiếu tại HBC (nguồn: BCTC hợp nhất quý I/2024). |

Như vậy, “ông lớn” ngành xây dựng này đã và đang phải đối diện với tình trạng khoản phải thu chiếm hết phần lớn tài sản khiến trích lập dự phòng rất lớn. Nguồn vốn mất cân đối khi nợ phải trả chiếm đến 99%, ghi nhận hơn 14.743 tỷ đồng còn vốn chủ sở hữu chỉ chiếm 1%, ghi nhận hơn 149 tỷ đồng. Đặc biệt, gánh nặng nợ vay vẫn “đè nặng” khi cao cấp 30 lần vốn chủ sở hữu.

Kế hoạch chào bán cổ phiếu riêng lẻ trả nợ ngân hàng, nâng vốn chủ sở hữu

Trước bối cảnh khoản phải thu chiếm hết phần lớn tài sản, nguồn vốn mất cân đối, gánh nặng nợ vay vẫn “đè nặng”, Xây dựng Hòa Bình đã lên hàng loạt kế hoạch để gỡ khó.

|

Tại Đại hội cổ đông thường niên năm 2024 diễn ra vừa qua, ông Trần Văn Nam – Tổng Giám đốc cho biết, doanh nghiệp đã đề ra 9 phương án để nâng vốn chủ sở hữu vào năm 2026 lên gần 7.200 tỷ đồng, bao gồm: Phát hành cổ phiếu để hoán đổi nợ nhà thầu phụ/nhà cung cấp (dự kiến giúp vốn chủ sở hữu tăng thêm 740 tỷ đồng). Tiếp đến là bán một số khoản nợ (dự kiến thu về 269 tỷ đồng); bán một phần thiết bị xây dựng (400 tỷ đồng); bàn giao dự án Ascent LakeSide do tập đoàn vừa làm chủ đầu tư vừa làm tổng thầu (lợi nhuận dự kiến 72 tỷ đồng).

Kế tiếp công ty sẽ đẩy mạnh thu hồi công nợ để hoàn nhập dự phòng (938 tỷ đồng); triển khai dự án Asscent Nơ Trang Long (500 tỷ đồng); chuyển nhượng một số dự án bất động sản như số 1 Tôn Thất Thuyết và khu đất 233 – 235 Võ Thị Sáu (dự kiến thu về 333 tỷ đồng); M&A hai dự án 127 An Dương Vương và Resort Hải Lưu bằng phát hành cổ phiếu cho đối tác. Cuối cùng là phát hành cổ phiếu cho đối tác chiến lược (dự kiến thu về 2.400 tỷ đồng).

Riêng trong năm 2024, Xây dựng Hòa Bình thực hiện phương án chào bán riêng lẻ để tăng vốn điều lệ và hoán đổi nợ. Tập đoàn dự kiến sẽ phát hành riêng lẻ 74 triệu cổ phiếu (tăng 20 triệu cổ phiếu so với kế hoạch trước đó) với giá chào bán 10.000 đồng/cp để hoán đổi nợ với các chủ nợ là nhà cung cấp, nhà thầu phụ và nhà sản xuất. Cổ phiếu phát hành sẽ bị hạn chế chuyển nhượng 1 năm.

Bên cạnh đó, Xây dựng Hòa Bình sẽ chào bán riêng lẻ 200 triệu cổ phiếu (giảm 20 triệu cổ phiếu theo kế hoạch trước đó) với giá 12.000 đồng/cp nhằm tăng vốn điều lệ. Số tiền dự kiến thu về 2.400 tỷ đồng sẽ được dùng để thanh toán các khoản nợ vay của công ty tại ngân hàng. Đối tượng chào bán là nhà đầu tư chuyên nghiệp. Cổ phiếu chào bán riêng lẻ cũng bị hạn chế chuyển nhượng 1 năm.

Nếu thực hiện thành công các kế hoạch chào bán và phát hành trên, Xây dựng Hòa Bình sẽ tăng vốn điều lệ gấp đôi lên gần 5.500 tỷ đồng trong năm nay.

Hoàng Trang

Theo suckhoeviet.org.vn Copy