Doanh nghiệp bất động sản tìm cách trả nợ và

![]()

Nợ vay tại doanh nghiệp bất động sản ngày càng “phình to”

Thị trường bất động sản quý III/2024 đã có những điểm sáng phục hồi nhưng áp lực nợ vay tại các doanh nghiệp bất động sản vẫn chưa thực sự khả quan. Cụ thể, báo cáo tài chính hợp nhất quý III/2024 tại loạt doanh nghiệp bất động sản cho thấy nợ vay tài chính ngày càng “phình to”.

|

Đơn cử tại Tổng Công ty Phát triển Đô thị Kinh Bắc – CTCP (Mã: KBC), tính đến cuối tháng 9/2024, tổng nợ phải trả ghi nhận gần 21.727 tỷ đồng, tăng hơn 8.500 tỷ so với đầu năm. Trong đó, tổng dư nợ vay cũng tăng từ 3.659 tỷ lên 5.930 tỷ đồng. Kinh Bắc đi vay thêm gần 2.824 tỷ đồng trong kỳ và trả nợ gốc hơn 534 tỷ đồng.

Còn tại Tổng Công ty Đầu tư và Phát triển Công nghiệp – CTCP (Becamex IDC, mã: BCM), nợ phải trả còn hơn 34.370 tỷ đồng, tăng nhẹ 1% so với đầu năm. Trong đó, dư nợ vay tại Becamex IDC tăng 5% so với đầu năm, lên 20.665 tỷ đồng, chiếm 60% tổng nợ phải trả, trong đó hơn 11.300 tỷ đồng là dư nợ trái phiếu.

Nợ phải trả tại Công ty Cổ phần Đầu tư Nam Long (mã: NLG) tính đến cuối tháng 9/2024 cũng tăng 10% so với đầu năm, lên hơn 16.584 tỷ đồng, chiếm 56% nguồn vốn của doanh nghiệp. Trong đó, nợ vay tại Nam Long tăng 8% so với đầu năm, lên gần 6.600 tỷ đồng.

Đặc biệt tại Công ty CP Phát triển Bất động sản Phát Đạt (mã: PDR), nợ phải trả ghi nhận hơn 11.606 tỷ đồng. Trong đó, nợ vay chiếm hơn 4.410 tỷ đồng, tăng hơn 1.000 tỷ đồng sau 9 tháng, tương đương tăng đến 42% so với đầu năm.

Tại CTCP Đầu tư và Kinh doanh Nhà Khang Điền (mã: KDH), nợ phải trả hơn 12.722 tỷ đồng, tăng 16%. Trong đó, nợ vay tại Khang Điền tăng 23% so với đầu năm, lên mức hơn 7.808 tỷ đồng, chiếm 61% nợ phải trả.

Nợ phải trả tại Công ty CP Địa ốc Sài Gòn Thương Tín (TTC Land – mã: SCR) tính đến cuối tháng 9/2024 ghi nhận hơn 5.775 tỷ đồng, trong đó nợ vay tại TTC Land đạt hơn 3.016 tỷ đồng, tăng 5%, chiếm 52% nợ phải trả. TTC Land đang vay nợ các nhân và tổ chức hơn 1.220 tỷ đồng, tăng 55% so với đầu năm.

Ở một diễn biên có liên quan, áp lực đáo hạn trái phiếu, chủ yếu là trái phiếu bất động sản đang tiếp tục đe dọa sự phục hồi của thị trường.

Theo số liệu mới nhất từ Chứng khoán VNDirect, áp lực đáo hạn trái phiếu sẽ còn gia tăng mạnh mẽ trong quý IV/2024. Ước tính, sẽ có hơn 76.700 tỷ đồng trái phiếu doanh nghiệp riêng lẻ đáo hạn trong quý cuối năm, trong đó nhóm bất động sản tiếp tục chiếm tỷ trọng lớn nhất (35,8%).

Các chuyên gia của VNDirect cũng đưa ra cảnh báo, tổng giá trị trái phiếu doanh nghiệp riêng lẻ đáo hạn trong cả năm 2024 lên tới 207.000 tỷ đồng. Đáng chú ý, nhóm bất động sản chiếm tỷ trọng áp đảo, lên tới 59,3%. Có thể thấy, các doanh nghiệp bất động sản đang đối mặt với thách thức rất lớn trong việc cân đối dòng tiền và thanh toán các khoản nợ đến hạn.

Doanh nghiệp địa ốc xoay xở tìm cách trả nợ

Giữa áp lực nợ gia tăng, một số doanh nghiệp bất động sản đã chọn cách phát hành cổ phiếu để hoán đổi nợ, phát hành trái phiếu để có dòng tiền xoay vòng vốn tín dụng. Có lẽ đây là giải pháp tối ưu nhất thời điểm hiện nay.

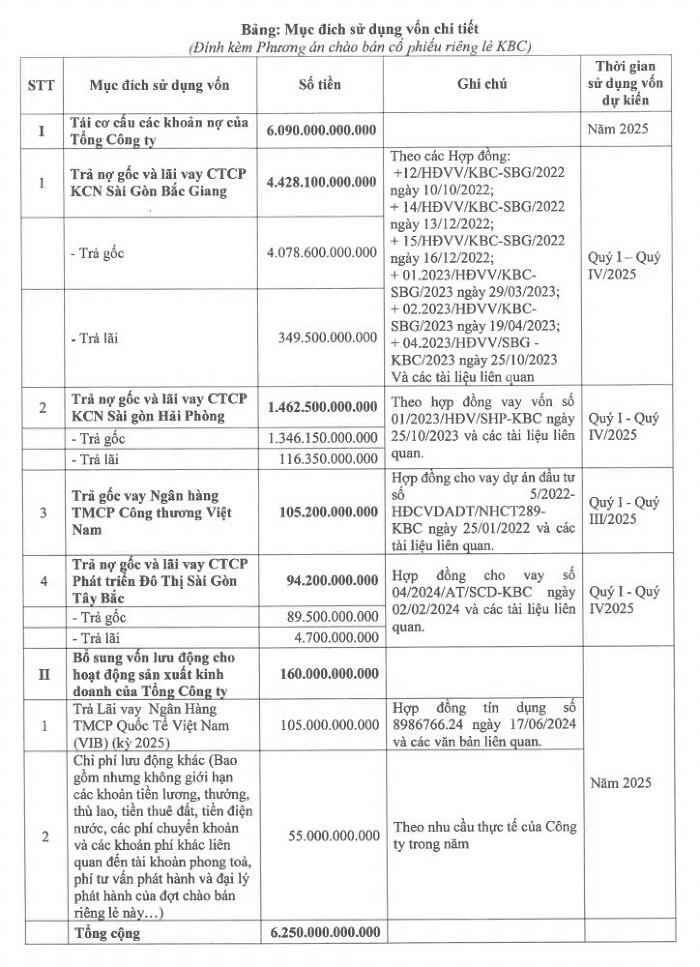

Nguồn: Tổng Công ty Phát triển Đô thị Kinh Bắc (KBC) Nguồn: Tổng Công ty Phát triển Đô thị Kinh Bắc (KBC) |

Đơn cử tại KBC vừa thông qua việc chào bán 250 triệu cổ phiếu riêng lẻ, tương đương 32,57% số cổ phiếu đang lưu hành cho 11 nhà đầu tư chứng khoán chuyên nghiệp trong và ngoài nước.

Giá chào bán dự kiến bằng 80% giá đóng cửa bình quân của 30 phiên giao dịch liền trước ngày UBCKNN có công văn chấp thuận việc nhận đầy đủ hồ sơ đăng ký chào bán cổ phiếu riêng lẻ, nhưng không thấp hơn 16.200 đồng/cp.

Với mức giá trên, Kinh Bắc dự kiến thu về tối thiểu 4.050 tỷ đồng. Số tiền này sẽ được doanh nghiệp dùng để tái cơ cấu các khoản nợ, bổ sung vốn lưu động cho hoạt động sản xuất kinh doanh.

Tuy nhiên, Kinh Bắc cho biết, để tái cơ cấu các khoản nợ, nâng cao năng lực tài chính Công ty và bổ sung vốn cho hoạt động sản xuất kinh doanh, đồng thời tính toán đến yếu tố biến động giá cổ phiếu giao dịch trên thị trường, tổng số tiền Kinh Bắc ưu tiên sử dụng khoảng 6.250 tỷ đồng, tương ứng giá chào bán 25.000 đồng/cp.

Với số tiền mong muốn thu được này, Kinh Bắc dự kiến dùng 6.090 tỷ đồng để tái cơ cấu các khoản nợ; trong đó, phần lớn là trả nợ gốc và lãi vay cho 2 công ty con là CTCP Khu công nghiệp Sài Gòn Bắc Giang hơn 4.428 tỷ đồng và CTCP Khu công nghiệp Sài gòn Hải Phòng hơn 1.462 tỷ đồng.

|

Trước đó, vào cuối tháng 9/2024, Bất động sản Phát Đạt cũng đã lựa chọn phương án phát hành cổ phiếu để hoán đổi nợ. Cụ thể, Phát Đạt muốn phát hành thêm 34 triệu cổ phiếu ở giá 20.000 đồng/cp để hoán đổi khoản nợ vay 30 triệu USD từ Công ty ACA Vietnam Real Estate III LP (quỹ đầu tư có gốc từ các doanh nghiệp lớn của Nhật Bản) trong một hợp đồng vay chuyển đổi từ tháng 3/2022, có thời hạn 3 năm, trả lãi suất cố định 8%/năm trên dư nợ vay.

Đây là khoản nợ nước ngoài được quyền hoán đổi dư nợ gốc thành cổ phiếu phổ thông cho bên cho vay khi Công ty thực hiện phát hành cổ phiếu để hoán đổi nợ vay và không có tài sản đảm bảo. Thời hạn hoán đổi sẽ vào ngày tròn 2 năm kể từ ngày giải ngân tối đa 50% giá trị khoản nợ.

Phát Đạt dùng số tiền vay này để tài trợ dự án khu thương mại – dịch vụ, căn hộ du lịch, biệt thự nghỉ dưỡng và khách sạn cao cấp tại thị trấn Phước Hải, huyện Đất Đỏ. Để tập trung thực hiện việc hoán đổi nợ, HĐQT Phát Đạt cuối tháng 8/2024 đã quyết định dừng triển khai phương án phát hành thêm gần 131 triệu cp để trả cổ tức theo tỷ lệ 15% cho cổ đông hiện hữu.

Tương tự, vào ngày 11/11 vừa qua, TTC Land cũng thông báo phát hành thành công hơn 34,9 triệu cổ phiếu để hoán đổi nợ cho ba chủ nợ (gồm CTCP Đầu tư Thành Thành Công, CTCP Khu công nghiệp Thành Thành Công và CTCP Thành Thành Nam, đều là thành viên của TCC Group). Tổng giá trị nợ được hoán đổi hơn 349 tỷ đồng.

Theo BCTC quý III/2024, TTC Land đang vay nợ Đầu tư Thành Thành Công gần 295 tỷ đồng, Khu công nghiệp Thành Thành Công hơn 229 tỷ đồng và CTCP Thành Thành Nam là 5 tỷ đồng.

Tiếp nối làn sóng này, cách đây 1 tuần, HĐQT Becamex IDC thông qua việc chào bán 300 triệu cổ phiếu ra công chúng với giá không thấp hơn 50.000 đồng/cp, tương đương 28,99% số lượng cổ phiếu đang lưu hành. Thời gian chào bán dự kiến trong quý IV/2024 hoặc sang năm 2025 sau khi UBCKNN chấp thuận.

Becamex IDC dự kiến thu tối thiểu 15.000 tỷ đồng từ đợt chào bán và sẽ dùng hơn 5.000 tỷ đồng để trả gốc, lãi vay ngân hàng và trái phiếu. Số còn lại để đầu tư vào hai dự án và góp vốn thêm vào các đơn vị.

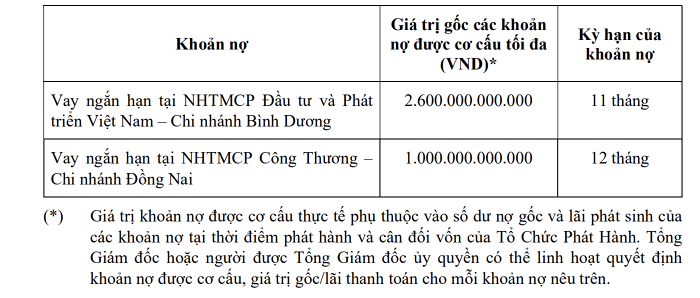

Đáng nói, HĐQT Becamex IDC cũng thông qua phương án phát hành 10.800 trái phiếu riêng lẻ với mệnh giá 100 triệu đồng/trái phiếu. Tổng giá trị phát hành theo mệnh giá là 1.080 tỷ đồng. Mục đích phát hành lô trái phiếu là để thanh toán khoản gốc, lãi của các khoản nợ tại BIDV và Vietinbank.

Nguồn: Becamex IDC Nguồn: Becamex IDC |

Có thể thấy, trong bối cảnh thị trường còn nhiều biến động, áp lực nợ vay tăng cao, các doanh nghiệp bất động sản đã chủ động tìm kiếm giải pháp tài chính để vượt qua khó khăn. Trong đó, phát hành cổ phiếu, trái phiếu để trả nợ được coi là giải pháp tối ưu được nhiều doanh nghiệp triển khai, áp dụng.

Huy Tùng – Hoàng Trang

Theo kinhtexaydung.petrotimes.vn Copy